火山导读:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

香港与内地经济联系紧密,许多香港人士选择在内地创业或拓展业务,依托内地庞大的市场、完善的产业链及粤港澳大湾区等政策红利,香港人在内地开公司具备独特优势,本文从注册前准备、注册流程、税务规划、合规运营、政策支持等维度,提供一站式操作指南,助您高效落地。

注册前:明确核心前提

政策依据:参照“外商投资”,享港澳特殊便利

根据《外商投资法》(2020年实施),香港、澳门投资者在内地投资适用外商投资相关规定,但可享受CEPA协议(内地与港澳关于建立更紧密经贸关系的安排)下的行业准入优惠(如部分服务业提前开放),及粤港澳大湾区专项政策支持(如税收减免、人才补贴等)。

行业选择:避开“负面清单”,优先政策鼓励领域

- 禁止/限制类:需对照《外商投资准入特别管理措施(负面清单)》(2023年版),例如烟草制造、稀土开采、新闻出版等行业禁止外资进入;金融、教育、医疗等部分领域需审批。

- 鼓励类:推荐选择大湾区重点发展行业,如科技研发、现代服务业(法律、会计、咨询)、跨境电商、文创、高端制造等,可享受税收、用地等优惠。

公司类型:优先“有限责任公司”

- 主流选择:外商独资有限责任公司(股东为香港个人或企业,承担有限责任),适合独立运营;若需内地合作伙伴,可设中外合资公司。

- 特殊形式:小规模创业者可考虑个体工商户(流程简单,但承担无限责任,仅适用于餐饮、零售等小额业务)。

注册地:首选“粤港澳大湾区”

大湾区城市(如深圳前海、广州南沙、珠海横琴)对港澳投资者有专项便利:

- 前海:跨境人民币结算便利、现代服务业税收优惠(符合条件企业所得税按15%征收);

- 南沙:科技型企业补贴、港澳人才个税优惠(超过港澳税负部分补贴);

- 横琴:文旅、中医药等行业税收减免,与澳门政策联动。

注册流程:6步完成工商登记

内地公司注册已简化为“一网通办”,香港人可全程线上或委托代理机构办理,核心流程如下:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

Step 1:名称预先核准

- 规则:需包含行政区划(如“深圳”)、字号(如“港粤”)、行业(如“科技”)、组织形式(如“有限公司”),例:“深圳港粤科技有限公司”。

- 渠道:通过“国家企业信用信息公示系统”或当地政务服务网提交核名申请,1-3个工作日出结果(需准备3-5个备选名称)。

Step 2:准备注册材料(关键!需公证)

香港投资者需提供以下材料(均需中文版本,外文材料需翻译公证):

- 身份文件:

- 香港个人股东/法人:港澳居民来往内地通行证(回乡证) + 香港身份证(需经“中国委托公证人”公证,并加盖“中国法律服务(香港)有限公司”转递章);

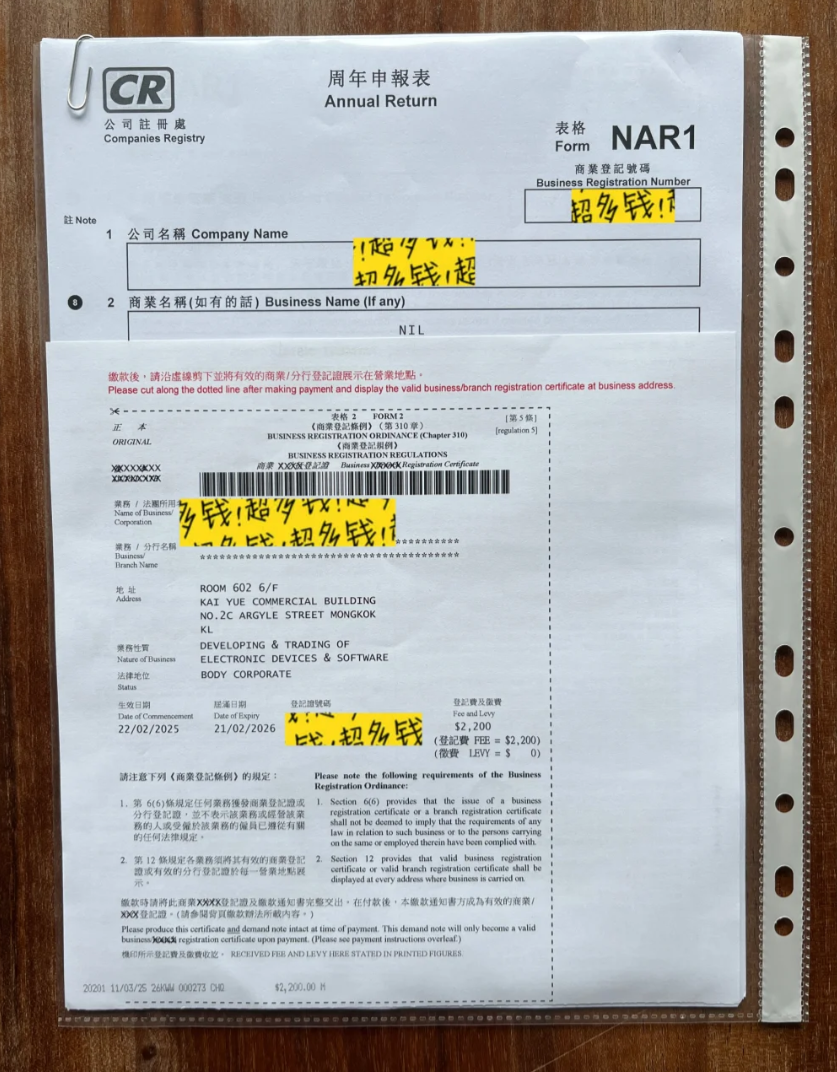

- 香港企业股东:公司注册证书 + 商业登记证 + 董事决议(需公证及转递)。

- 地址证明:租赁办公地址需提供租赁合同 + 房产证复印件(部分园区可提供“挂靠地址”,需确认合规性,避免虚拟地址被列入异常)。

- 其他:公司章程(需明确股东、注册资本、经营范围等)、法定代表人信息、监事信息。

Step 3:提交注册申请

- 线上渠道:通过当地“一网通办”平台(如“广东政务服务网”)上传材料,或线下到政务服务大厅提交;

- 审核时间:普通地区3-7个工作日,大湾区部分区域1-3个工作日(如前海“秒批”政策)。

Step 4:领取营业执照

审核通过后,领取“三证合一”营业执照(含统一社会信用代码,无需单独办理税务登记证、组织机构代码证)。

Step 5:刻章与备案

凭营业执照到公安局指定刻章点刻制公章、财务章、法人章(部分地区免费),并完成备案(1个工作日)。

Step 6:后续手续(银行开户、税务报到、社保开户)

- 银行开户:选择内地银行(工、农、中、建等)或外资银行(汇丰、渣打),需提供营业执照、法人回乡证、公司章程等,部分银行需核查实际办公地址(建议提前与银行沟通材料清单)。

- 税务报到:30日内到主管税务局登记,核定税种(增值税、企业所得税等),申领发票(需绑定法人实名账号)。

- 社保开户:为员工缴纳社保(养老、医疗、失业、工伤、生育保险),可通过“电子税务局”或当地社保局办理。

税务规划:避免踩坑,合法节税

内地税制与香港差异较大,需提前规划税务合规与优惠利用:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

核心税种与税率

- 增值税:根据行业不同,小规模纳税人3%(2023年阶段性减按1%),一般纳税人6%(服务)、9%(建筑/运输)、13%(销售货物);

- 企业所得税:一般税率25%,高新技术企业/大湾区鼓励类产业可享15%优惠;

- 个人所得税:股东分红或工资薪金需缴纳(3%-45%累进税率),香港居民可申请《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,避免双重征税。

税务申报与代理

- 申报频率:增值税按月/季度申报,企业所得税按季度预缴、年度汇算清缴;

- 建议:聘请内地持牌会计或代理记账公司(年费约2000-5000元),避免因申报错误导致罚款(逾期申报最高罚1万元)。

节税技巧

- 利用大湾区政策:如前海、南沙符合条件的企业所得税按15%征收(需向税务局备案);

- 研发费用加计扣除:科技型企业研发费用可175%税前扣除;

- 小型微利企业优惠:年应纳税所得额≤300万元的小微企业,企业所得税实际税率仅5%(2023年政策延续)。

合规运营:避开法律与管理“雷区”

用工合规:劳动合同与社保

- 合同:需与员工签订书面劳动合同(中英文均可,但需明确工资、社保、工作内容等,避免模糊条款);

- 社保:必须为内地员工缴纳社保(港澳台居民2020年起可参保,需提供回乡证),未缴社保可能面临劳动仲裁。

外汇管理:资金进出需合规

- 外汇账户:通过银行办理“货物贸易外汇收支名录登记”,方可进行跨境收付款(如香港母公司注资、出口收汇等);

- 注意:避免通过个人账户收公司款项(“公转私”超过5万元需说明用途,违规可能被税务稽查)。

知识产权保护

- 商标注册:内地实行“商标注册在先原则”,需提前注册中文商标(通过“中国商标网”或代理机构办理,防抢注);

- 专利/版权:发明、实用新型、外观设计专利需向国家知识产权局申请,软件著作权需登记。

运营实战:快速打开内地市场

线上渠道:借力电商与新媒体

- 电商平台:入驻淘宝企业店、京东、拼多多(需提供营业执照、对公账户),或通过抖音、快手直播带货(需办理ICP备案,若涉及跨境电商需海关备案);

- 新媒体营销:注册微信公众号、视频号、小红书账号,发布产品信息(注意广告法,避免“最”“第一”等绝对化用语)。

政策红利:申领大湾区专项补贴

- 企业补贴:深圳前海对港澳青年创业项目最高补贴50万元,广州南沙科技型企业研发费用补贴30%;

- 人才优惠:大湾区工作的港澳居民,个税超过港澳税负部分可申请财政补贴(如香港个税税率15%,内地按25%缴纳,可补贴10%差额)。

跨境资源整合

- 供应链:利用香港作为国际转口港优势,通过“香港-深圳”陆路口岸快速通关(RCEP框架下可享关税减免);

- 融资:香港银行对内地港资企业授信更灵活,可申请跨境人民币贷款(如前海跨境贷)。

常见问题解答

-

Q:必须亲自到内地办理注册吗?

A:无需,可委托内地代理机构(需签署授权委托书并公证),全程线上完成。 -

Q:注册后长期不经营会怎样?

A:需按时进行工商年报(每年1-6月)和税务申报,否则会被列入“经营异常名录”,影响法人信用(无法贷款、出境等)。 -

Q:公司注销流程复杂吗?

A:需先完成税务注销(结清税款、缴销发票),再注销银行账户,最后工商注销,全程约2-3个月,建议提前规划。

香港人在内地开公司,需重点关注材料公证、税务合规、政策利用三大核心,尤其建议优先布局粤港澳大湾区,借助区域红利降低成本、快速落地,初期可委托专业代理机构处理注册、记账等事务,聚焦市场拓展与业务运营,实现“香港经验+内地市场”的高效结合。

提示:政策可能动态调整,注册前建议通过当地政务服务热线(如12345)或“粤港澳大湾区联合办公室”官网确认最新要求。