火山导读:

香港营商环境与业务办理优势

香港作为全球重要的金融中心和自由港,凭借低税率、简单税制、自由的资金流动及健全的法律体系,成为内地企业“走出去”和外资进入中国市场的重要跳板,无论是注册公司、银行开户,还是税务申报、商标注册,熟悉香港的商业规则和办理流程,能有效提升业务效率,本文将从公司注册、银行开户、税务合规、日常运营四大核心环节,提供 step-by-step 操作指南及常见问题解决方案,助您高效完成香港业务办理。

第一步:公司注册——从核名到领照全流程

注册前准备

- 明确公司类型:常见为“私人股份有限公司”(Limited),适合中小型企业,股东责任以注册资本为限。

- 核心资料清单:

- 公司名称:需以“有限公司”或“Limited”避免使用“银行”“政府”等敏感词汇,可先通过香港公司注册处官网进行名称查册([请自行查询香港公司注册处官网])。

- 注册资本:无最低要求,通常为 1 万港币(无需实缴),但需在章程中注明。

- 董事及股东:至少 1 名董事(需年满 18 岁,无国籍限制),股东可为自然人或法人,需提供身份证/护照复印件及地址证明(如近 3 个月水电费单)。

- 注册地址:必须为香港本地真实地址(不可用住宅,可委托秘书公司提供)。

- 法定秘书:需为香港持牌秘书公司或香港永久居民,负责政府文件接收及合规提醒。

注册流程(约 7-10 个工作日)

-

Step 1:名称查重

通过香港公司注册处 e-Registry 系统提交名称申请,若名称可用,1-2 个工作日内会收到“无异议通知书”。

注意:若名称包含“国际”“集团”等字眼,可能需要额外审批。 -

Step 2:提交注册文件

准备好公司章程、董事股东声明、注册地址证明、法定秘书委任书等文件,可通过注册处官网在线提交或邮寄纸质材料。免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

-

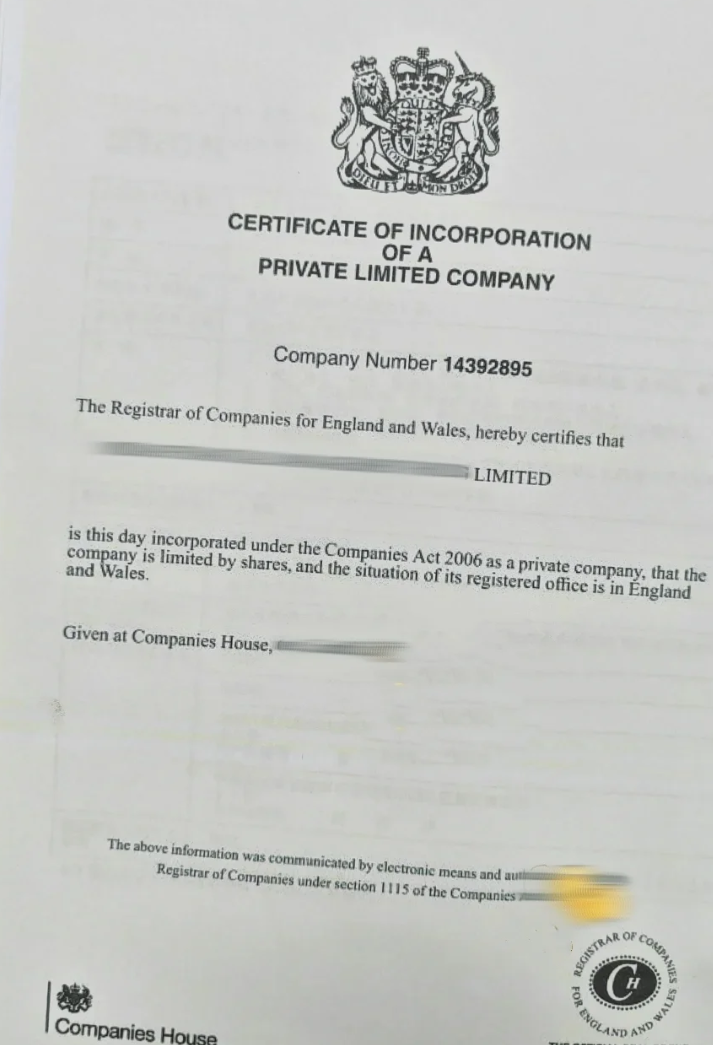

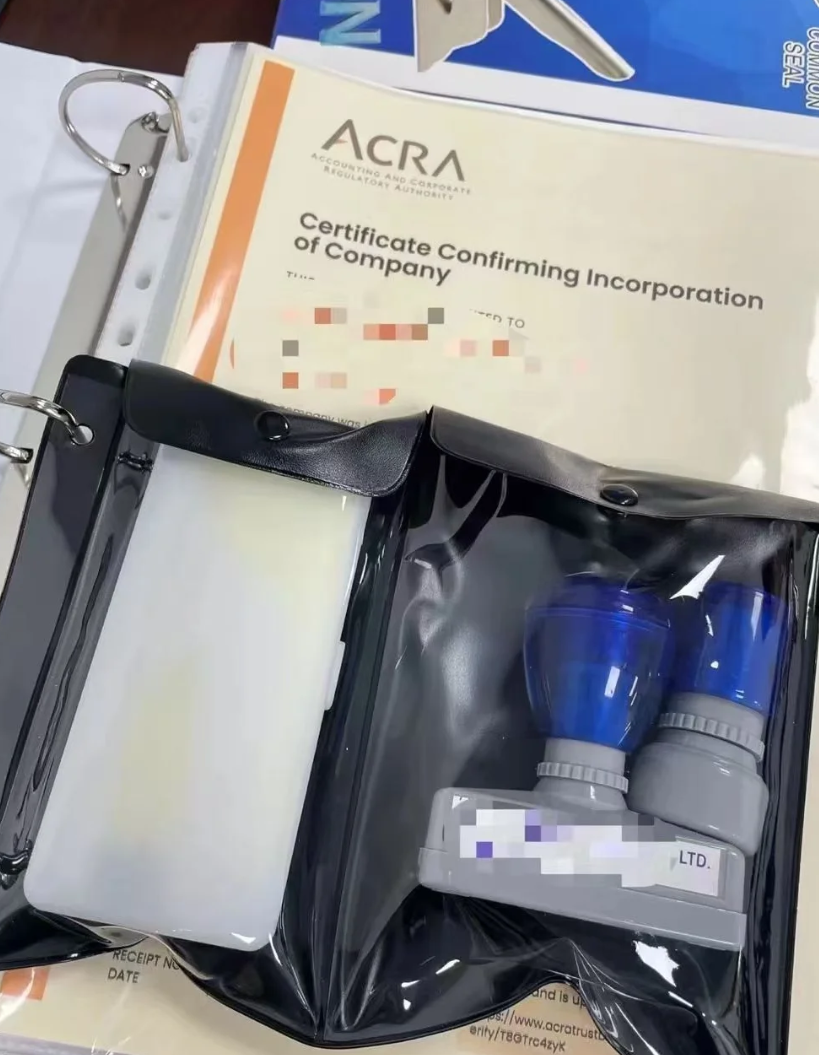

Step 3:领取注册证书

注册处审核通过后,会发放《公司注册证书》(CR)和《商业登记证》(BR),至此公司合法成立。

常见问题与解决方案

-

问题 1:注册地址和秘书公司如何选择?

解决方案:选择有资质的持牌秘书公司(可通过香港公司注册处“秘书及信托人牌照”名单查询),避免使用“挂靠地址”导致地址失效。 -

问题 2:公司名称被拒怎么办?

解决方案:若因名称与现有公司相似被拒,可调整名称中的行业描述或添加后缀(如“XX 科技(香港)有限公司”);若涉及敏感行业,需先向相关部门申请许可(如金融类需香港证监会批准)。

第二步:银行开户——跨境资金管理关键

香港公司开户是业务开展的核心环节,但近年来银行风控趋严,需提前规划。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

开户前准备

-

资料清单:

- 公司文件:注册证书、商业登记证、公司章程、董事股东名册。

- 董事股东资料:身份证/护照、港澳通行证、地址证明、个人银行流水(近 6 个月)。

- 业务证明:如购销合同、发票、合作意向书(需体现真实业务背景,避免“空壳公司”嫌疑)。

- 开户理由说明书:说明公司主营业务、预计年营业额、资金来源及用途。

-

银行选择:

- 传统银行:汇丰、渣打、中银香港(网点多、公信力强,但开户门槛高)。

- 数字银行:众安银行、富融银行(流程快、门槛低,适合初创企业)。

开户流程

- Step 1:预约银行经理

通过秘书公司或直接联系银行预约,部分银行支持内地分行见证开户(需提前确认)。 - Step 2:面谈与资料审核

银行会重点核查董事股东背景、业务真实性及资金合法性,需如实回答业务模式、客户群体等问题。 - Step 3:账户激活

审核通过后,银行会邮寄银行卡、编码器,2-4 周可启用账户。

常见问题与解决方案

-

问题 1:开户被拒或要求补充资料?

解决方案:若因业务证明不足被拒,可补充与内地或海外公司的合作合同;若董事有不良信用记录,可更换无关联董事作为账户操作人。 -

问题 2:账户长期无流水被冻结?

解决方案:开户后 3 个月内保持少量流水(如存入小额资金),定期登录网银,避免账户休眠。免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

第三步:税务合规——避免罚款与信用风险

香港税制简单,但合规要求严格,需按时完成申报义务。

主要税种与申报时间

- 利得税:税率 16.5%(首 200 万利润按 8.25%征收),每年 4 月 1 日至次年 3 月 31 日为财政年度,需在年度结束后 3 个月内收到税表并申报(新公司首次申报可延期)。

- 薪俸税:若公司有聘请香港本地员工,需在每年 4 月申报,税率 2%-17%。

- 商业登记证续费:每年一次,续期日期与注册日期一致,逾期罚款 300 港币/天。

税务申报流程

- Step 1:整理账务资料

收集银行流水、发票、合同等凭证,委托香港持牌会计师进行核数(审计)。 - Step 2:填报税表

会计师出具审计报告后,连同税表提交香港税务局,无运营公司可申请“零申报”(但需满足无流水、无业务、无资产的条件)。 - Step 3:缴纳税款

税务局收到申报后会发出评税通知书,需在指定日期前缴纳(可通过银行转账或线下缴费)。

常见问题与解决方案

-

问题 1:“零申报”与“实际申报”如何选择?

解决方案:若公司有实际业务,需如实申报并提供审计报告,虚假零申报可能面临罚款或账户冻结;无业务公司可合法零申报,但需保存好无运营证明。 -

问题 2:如何降低税务成本?

解决方案:合理利用香港税收优惠,如申请“离岸豁免”(利润源自香港以外地区可免缴利得税)、研发开支抵扣等,需提前与会计师沟通规划。

第四步:日常运营——公司维护与业务拓展

年度维护事项

- 周年申报表(AR1):每年向注册处提交,更新董事股东、注册地址等信息,逾期罚款 870 港币起。

- 法定秘书更换:若原秘书公司服务不佳,可随时更换,但需在 14 天内通知注册处。

业务拓展支持

- 商标注册:通过香港知识产权署申请商标(约 6-9 个月),可保护品牌在港权益,流程包括查册、提交申请、公告及领证。

- 工作签证:董事可申请“输入内地人才计划”(优才/专才签证),需证明公司有实质业务且年薪不低于 30 万港币。

问题解决与资源推荐

官方资源

- 香港公司注册处:[请自行查询官网](提供公司查册、表格下载服务)

- 香港税务局:[请自行查询官网](税务指南、税表下载)

- 香港贸易发展局:[请自行查询官网](展会信息、市场调研支持)

专业服务机构

- 秘书公司:选择持牌机构(如拥有《信托或公司服务提供者牌照》),避免低价陷阱。

- 会计师事务所:需具备香港会计师公会资质,确保审计报告合规。

香港业务办理需兼顾效率与合规,从注册到运营的每一步都需提前规划,建议选择专业服务团队协助,避免因流程不熟悉导致延误或罚款,随着粤港澳大湾区政策红利释放,香港作为连接内地与全球的桥梁作用将更加凸显,做好前期准备,方能抓住跨境商机。

提示:文中涉及的官网链接及联系方式请通过香港政府正规渠道查询,确保信息时效性与安全性。