火山导读:

香港作为全球自由港,税制简单(利得税税率仅16.5%),且实行“地域来源原则”征税——仅对在香港产生或得自香港的利润征收利得税,对于从事转口贸易的香港公司,若利润来源于香港以外地区,可申请“离岸豁免”,完全免缴利得税,本文详细介绍注册香港公司、转口贸易模式及离岸豁免申请的全流程指南。

前提:注册香港公司的基本要求

若尚未注册香港公司,需先完成注册,核心要求如下:

- 股东/董事:至少1名年满18周岁的自然人或法人(无国籍限制);

- 公司名称:英文名称(必须)+中文名称(可选,需以“有限公司”,不可含敏感词汇(如“银行”“政府”等);

- 注册地址:需为香港本地真实地址(不可为住宅,可由代理机构提供);

- 法定秘书:需为香港持牌秘书公司或香港永久居民(通常由代理机构提供);

- 注册资本:无最低要求(默认1万港币,无需实缴)。

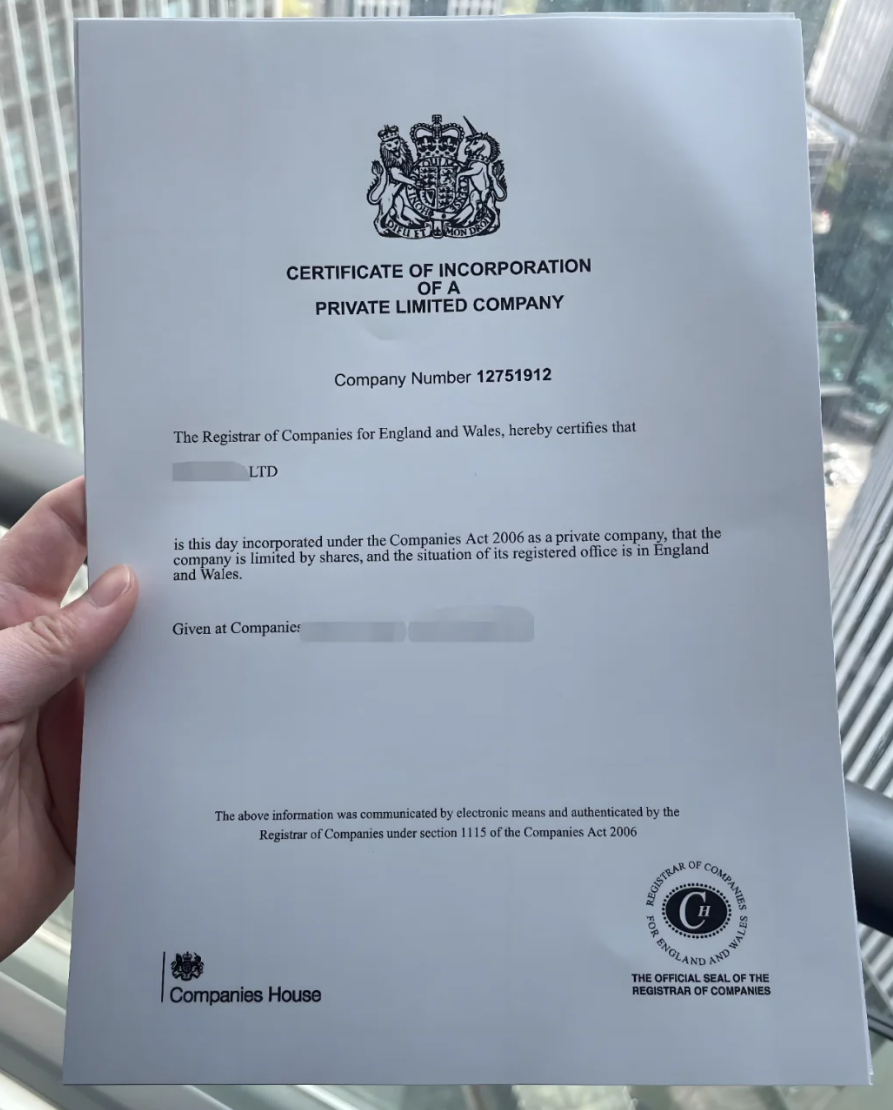

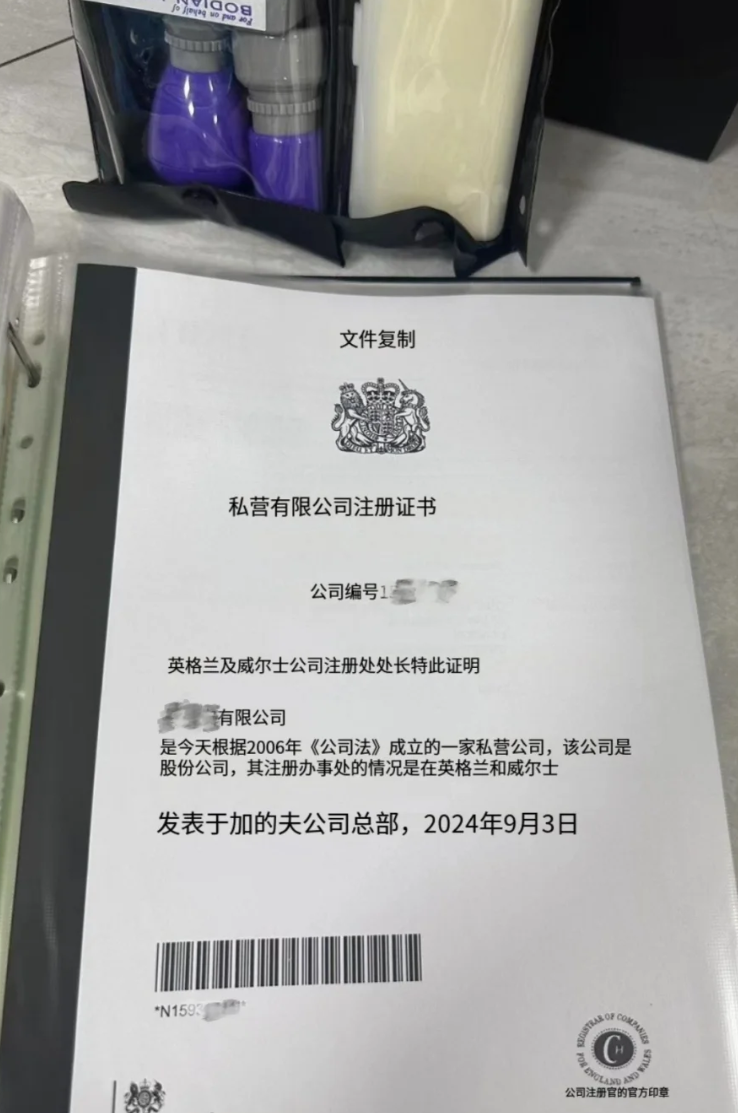

注册流程约5-7个工作日,完成后获得公司注册证书、商业登记证、法团成立表格等文件。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

转口贸易的定义与典型模式

转口贸易(Entrepôt Trade)指货物由生产国(如中国内地)运往消费国(如美国),途经香港但未进入香港关境(或虽进入但未在香港加工/销售),香港公司作为中间商,通过“低买高卖”赚取差价。

典型模式:

- 香港公司与内地供应商签订采购合同(采购货物);

- 香港公司与海外客户签订销售合同(转售货物);

- 货物直接由内地工厂发往海外客户(如海运提单显示“起运港:上海,目的港:洛杉矶”,不经过香港);

- 香港公司收取海外客户货款,支付内地供应商货款,差额为公司利润。

离岸豁免的核心:利润来源地判定

香港税务局对“利润来源地”的判定标准为“作业验证法”——即产生利润的“主要业务活动”发生地,对于转口贸易,需证明以下核心活动均在香港以外进行:

关键判定因素(需全部满足):

- 合同洽谈与签订:采购/销售合同的谈判、订立地点不在香港(如在海外或内地通过邮件、视频完成,签约方为境外公司);

- 货物流转:货物未在香港储存、加工、改装(提单、报关单等显示货物直接从生产国运至消费国,未进入香港);

- 业务决策:公司核心决策(如定价、供应商/客户选择、合同条款)由境外董事做出(需董事会议记录证明);

- 办公与人员:香港公司无实体办公场所,无雇佣香港本地员工(或仅兼职秘书);

- 资金往来:货款收支通过香港银行账户,但资金来源和去向均为境外(如海外客户付款、支付内地供应商)。

离岸豁免申请条件

香港公司需同时满足以下条件,方可申请离岸豁免:

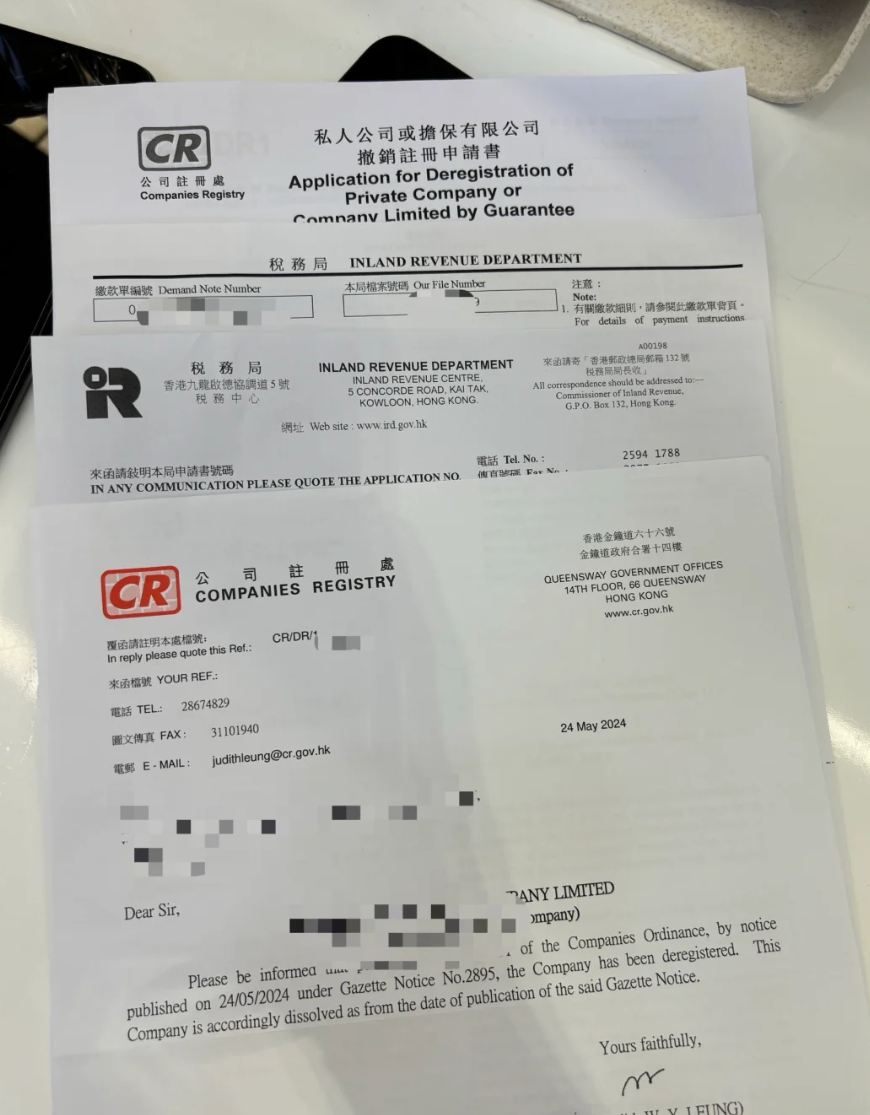

- 业务性质:从事转口贸易、咨询、离岸服务等非香港本地业务(排除在香港实体经营、零售、本地服务等);

- 利润来源:公司利润完全来自香港以外地区(无香港本地客户/供应商,或香港本地业务占比极低);

- 合规基础:已完成至少1-2个财务年度的审计和税务申报(首次申请需有实际业务记录);

- 文件完整:可提供证明利润来源的业务文件(合同、提单、发票等)。

离岸豁免申请流程(分5步)

步骤1:完成年度审计(核心前提)

香港公司需每年进行财务审计,由香港持牌会计师出具审计报告(核数师报告),审计报告需清晰反映转口贸易流程(采购、销售、资金流向),并标注“利润来源可能来自境外,申请离岸豁免”。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

步骤2:提交利得税表及审计报告

香港税务局每年4月向公司发出利得税表(BIR51/52),公司需在1个月内(新公司首次申报可申请延期至3个月)填写并提交,同时附上审计报告。

注意:即使计划申请离岸豁免,仍需先完成税务申报(“零申报”不可用于申请豁免,需有实际业务审计报告)。

步骤3:提交离岸豁免申请及支持文件

在提交利得税表时,需同时向税务局提交《离岸豁免申请信》,说明业务模式及利润来源非香港,并附上以下核心证明文件:

- 公司基本文件:注册证书、商业登记证、组织大纲(MOA);

- 审计报告:含利润表、资产负债表、会计师意见;

- 业务合同:与供应商/客户的采购/销售合同(需显示签约地点、双方地址为境外);

- 货物单据:提单(Bill of Lading,显示起运港/目的港非香港)、报关单、装箱单;

- 资金单据:银行对账单(显示收付款方为境外公司,无香港本地收支);

- 决策证明:董事会议记录(记录合同审批、定价决策在境外进行);

- 办公证明:香港无实体办公室的声明(或境外办公地址租赁合同);

- 员工证明:无香港本地雇佣记录(如雇佣合同、工资单显示员工均在境外)。

步骤4:税务局审核与问询(关键环节)

税务局收到申请后,会进行6-24个月的审核(首次申请时间较长,后续若业务模式不变可简化),可能通过书面问卷或电话问询以下问题:

- 公司如何寻找供应商/客户?(需证明通过境外展会、线上平台等,非香港本地渠道);

- 合同签订的具体过程?(如邮件往来记录、签约地点的IP地址证明);

- 货物为何不经过香港?(如直接运输更节省成本,附物流方案说明);

- 董事是否在香港居住/办公?(需提供董事住址证明、出入境记录)。

应对要点:需在1个月内回复,文件需真实、一致(如合同签约地与董事会议记录地点需匹配)。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

步骤5:获得豁免结果

若审核通过,税务局会发出《离岸豁免通知书》,明确该年度利润可豁免利得税;若未通过,需按16.5%税率缴纳利得税(可申请复议)。

后续管理:若业务模式无重大变化(如仍为转口贸易,无香港本地业务),后续年度可自动适用豁免(无需重复提交全套文件,仅更新审计报告即可)。

注意事项(避坑指南)

- 审计报告质量:需选择经验丰富的香港会计师,审计报告需清晰描述转口流程,避免模糊表述(如“货物可能经过香港”会增加被拒风险);

- 业务文件一致性:合同、提单、银行流水需“三流合一”(货物流、资金流、合同流均指向境外),

- 销售合同客户为美国公司,提单目的港需为美国;

- 银行对账单需显示美国客户付款、香港公司支付给内地供应商;

- 避免“香港本地化”痕迹:

- 不可在香港租用写字楼、雇佣本地员工(除法定秘书外);

- 董事尽量不在香港居住或频繁入境(如需入境,需保留非业务相关证明,如旅游记录);

- 主动申报:即使未申请豁免,若利润来自境外,仍需在利得税表中注明“利润来源非香港”,避免被税务局认定为“隐瞒收入”;

- 长期合规:豁免获批后,需持续保持业务模式稳定,若后续开展香港本地业务(如在港销售货物),需及时告知税务局并申报纳税。

常见误区解答

-

Q:货物经过香港码头是否影响豁免?

A:若货物仅在香港码头短暂停留(如换船、仓储但未加工),仍可能申请豁免,需提供码头仓储合同(注明“仅转运,未销售/加工”)。 -

Q:香港公司账户有香港本地收支,能否申请豁免?

A:若香港本地收支占比极低(如<5%),可申请部分豁免;若占比高,则无法豁免。 -

Q:离岸豁免获批后,是否永久有效?

A:非永久有效,税务局每3-5年可能复核一次,需确保业务模式未变。

香港公司转口贸易申请离岸豁免的核心是“证明利润来源非香港”,需从业务流程、文件准备、审计质量等多维度合规操作,建议在注册公司时即规划好业务模式,选择专业代理机构协助审计和申请,以提高通过率,成功豁免后,公司综合税负可降至0%,大幅提升跨境贸易竞争力。