火山导读:

企业合规的“生死线”

在香港营商,“合规”是企业存续的核心前提,而年报表申报则是合规体系中最基础也最关键的一环,根据香港《公司条例》第662条,所有在港注册的有限公司(无论是否经营)均需按时提交年报表,否则将面临严厉处罚。

1 法律合规的刚性要求

香港公司注册处明确规定:

- 新成立公司:需在成立后18个月内完成首次年报表申报;

- 存续公司:需在每个“公司周年日”(即注册成立日的每年对应日)后的42天内完成申报。

这一时间窗口不可随意突破,即使公司无实际经营、无盈利,仍需“零申报”(但需注意:“零申报”仅适用于无任何业务活动的公司,若有经营却零申报,可能被视为隐瞒收入,面临税务稽查)。

2 逾期后果:从罚款到公司除名

未按时申报的代价远超想象:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 首次逾期:罚款HK$1,050;

- 逾期超过30天:罚款递增至HK$2,600(按逾期时长阶梯式上涨);

- 长期逾期:公司注册处将向董事发出法院传票,若仍未处理,公司可能被强制除名,董事个人信用记录受影响,未来在港营商、开户等均受限。

3 与税务申报的核心区别

许多企业主易混淆“年报表”与“税务申报”,两者的差异需明确:

| 维度 | 年报表(周年申报) | 税务申报(利得税) |

|----------------|---------------------------------------|---------------------------------------|

| 申报对象 | 香港公司注册处 | 香港税务局 |

| | 公司基本信息(名称、地址、董事、股本等) | 财务数据、利润情况(需附审计报告) |

| 申报时间 | 周年日后42天内 | 财政年度结束后1个月(新公司为18个月) |

| 法律依据 | 《公司条例》 | 《税务条例》 |

年报表核心内容拆解:从“NAR1表格”到“财务报表”

年报表并非单一文件,而是由周年申报表(NAR1表格) 和财务报表(如适用)组成,需根据公司类型(小型公司/非小型公司)差异化准备。

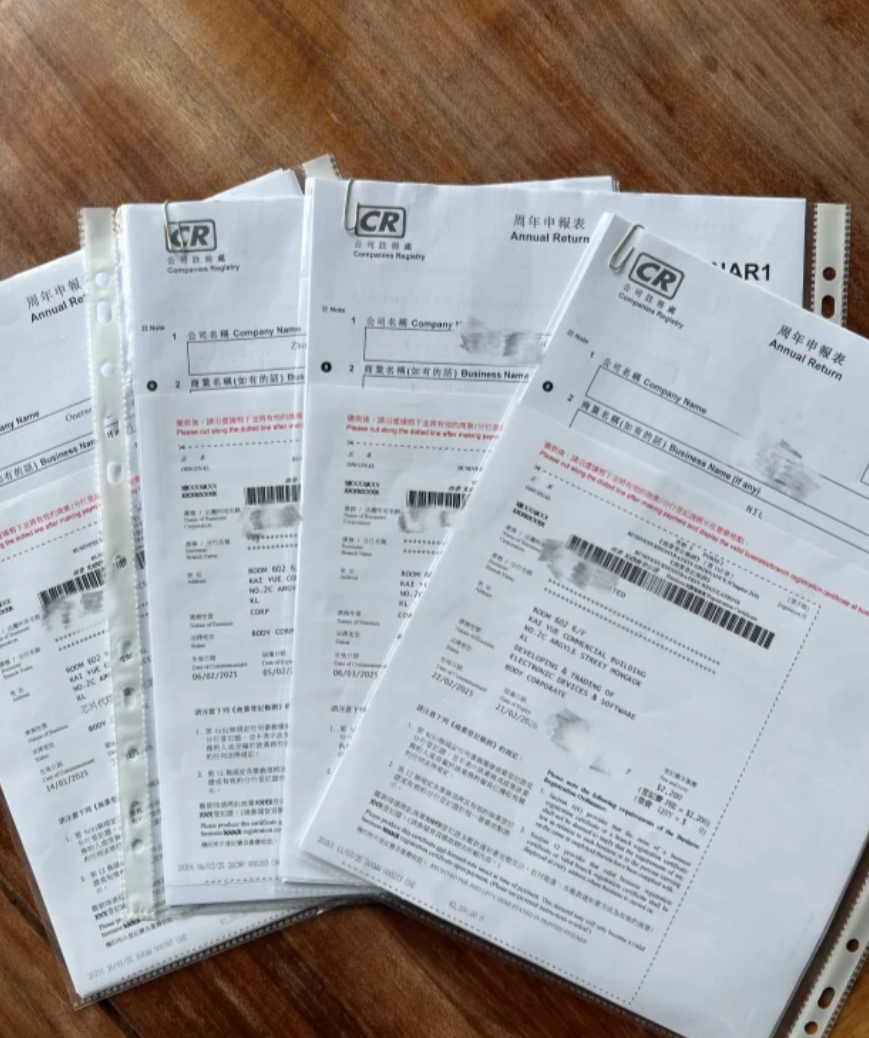

1 周年申报表(NAR1表格):公司“身份信息”的年度更新

NAR1表格是向公司注册处提交的核心文件,需如实填写以下信息,任何错误或遗漏可能导致申报失败:

- 公司基本信息:公司名称(英文必须,中文可选)、注册地址(需为香港本地有效地址,不可用 PO Box);

- 董事及秘书信息:所有董事的姓名、身份证号、住址、任职日期(若有董事变更,需提前通过ND2A表格更新);

- 股东及股本结构:已发行股本金额、股东姓名及持股比例(若有增资、股权转让,需附相关决议文件);

- 其他信息:是否有重要控制人(需披露最终受益人,符合香港《打击洗钱条例》要求)。

2 财务报表:企业“健康状况”的核心呈现

财务报表是反映公司财务状况的文件,需根据公司规模判断是否需编制及审计:

(1)非小型公司:需完整编制+审计

非小型公司(不符合“小型公司”条件的企业)需编制标准财务报表,包含:

- 资产负债表(反映特定日期的资产、负债、股东权益);

- 利润表(反映一定期间的收入、成本、利润);

- 现金流量表(反映资金流入流出情况);

- 附注(披露会计政策、重大交易细节等)。

财务报表需由香港执业会计师审计并出具审计报告,审计报告需符合《香港审计准则》,否则将被税务局或公司注册处驳回。

(2)小型公司:可适用“简化福利”

2018年香港《公司条例》修订后,“小型私人公司”可享受合规简化,无需编制复杂报表,也无需审计(但需满足以下3个条件中的至少2个,且需连续两年符合):

- 资产总额 ≤ HK$5000万;

- 营业额 ≤ HK$5000万;

- 员工人数 ≤ 100人。

简化报表可仅包含资产负债表和利润表,附注可简化,无需披露详细交易明细,大幅降低合规成本。

年报表申报全流程:6步从准备到提交

申报流程看似复杂,但按步骤拆解后可高效完成,关键在于“提前准备+避免细节错误”。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

步骤1:确认申报时间窗口

- 新公司:成立后18个月内完成首次申报(2023年1月1日成立,需在2024年6月30日前申报);

- 存续公司:每年“公司周年日”后42天内申报(成立日为2022年5月10日,2023年的申报截止日为2023年6月21日)。

建议:在日历中标记申报截止日,提前3个月启动准备工作,避免临时抱佛脚。

步骤2:梳理基础资料清单

提前整理以下文件,避免申报时遗漏:

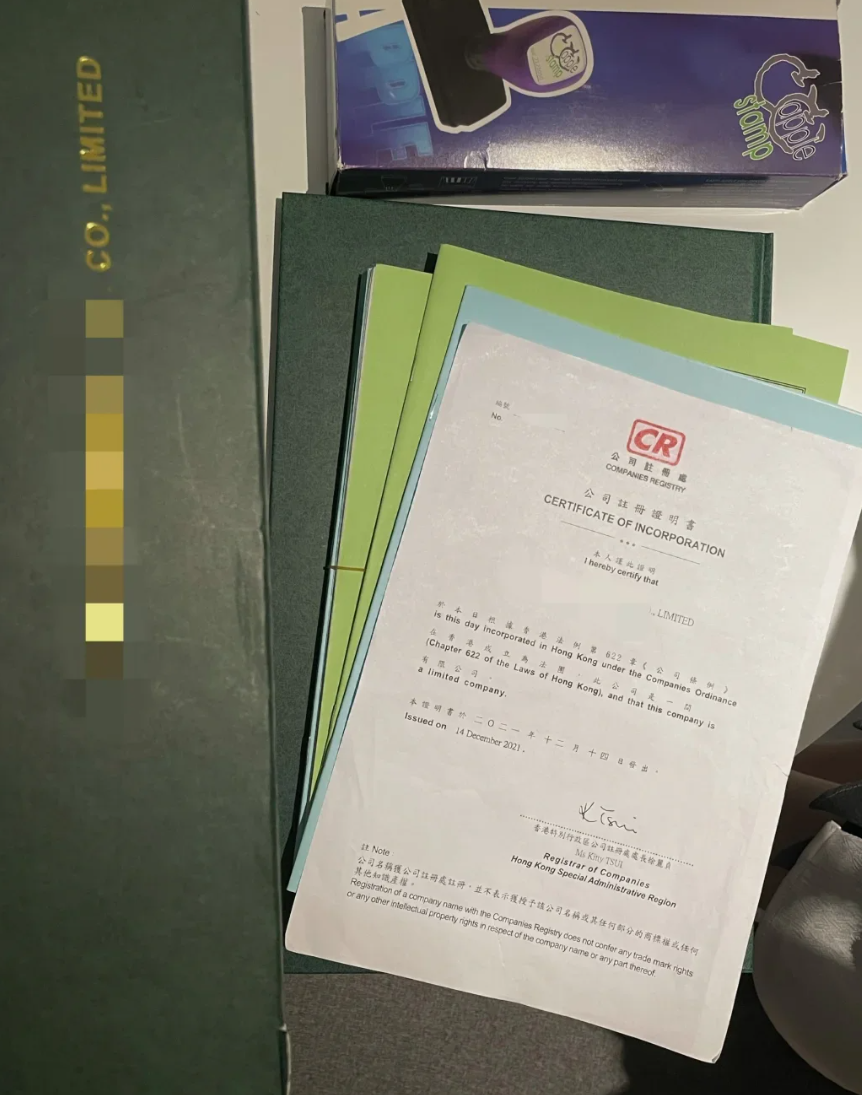

- 公司注册证书(CI)、商业登记证(BR);

- 最新的董事及股东名册(若有变更,需附变更文件);

- 公司章程(M&A)及任何修订案;

- 财务报表(如适用,需经审计);

- 董事及秘书的香港身份证/护照复印件(非香港居民需提供住址证明)。

步骤3:完成财务报表编制与审计(非小型公司)

若公司不符合“小型公司”条件,需委托香港执业会计师审计财务报表,流程通常需4-6周,需注意:

- 审计机构资质:必须是香港会计师公会(HKICPA)注册的执业会计师,避免选择无资质的“低价审计”,可能导致报表被税务局驳回;

- 会计期间:财务报表需覆盖完整的财政年度(通常为12个月,新公司首年可长达18个月);

- 数据一致性:报表数据需与银行流水、合同等原始凭证一致,避免“账实不符”。

步骤4:填写NAR1表格(线上/线下两种方式)

NAR1表格可通过线上(CR e-Filing系统) 或线下(公司注册处柜台) 填写,推荐线上申报(更快捷,可实时查看进度):

线上申报流程:

- 登录香港公司注册处“CR e-Filing”系统(需先注册账户,使用董事或授权代表身份登录);

- 选择“周年申报”模块,系统自动调取公司基础信息,核对无误后补充更新(如董事变更、注册地址变更等);

- 上传附件(如审计报告、董事变更文件,若有);

- 确认信息无误后提交,在线支付费用(私人公司线上申报费用HK$105,线下HK$155,公众公司费用更高)。

步骤5:缴纳费用并获取回执

线上支付支持信用卡(Visa/Mastercard)、银行转账等方式,支付成功后,系统即时生成“申报回执”(带有唯一编号),需下载保存PDF文件,作为已申报的凭证(建议打印存档至少7年,以备公司注册处或税务局核查)。

步骤6:后续跟进(若申报被驳回)

若因信息错误(如董事签名不符、注册地址无效)导致申报被驳回,公司注册处会发出“补正通知”,需在通知发出后14天内修正并重新提交,否则视为未申报,面临逾期罚款。

常见问题与实战解决方案:避开90%的申报“坑”

实际操作中,企业常因细节失误导致申报延误或失败,以下是高频问题及解决方案:

问题1:忘记申报时间,已逾期3个月怎么办?

解决方案:立即启动“补申报”,流程如下:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 联系公司注册处查询当前逾期罚款金额(可通过电话或线上系统查询,电话需打码,可描述为“香港公司注册处咨询热线”);

- 按正常流程填写NAR1表格,在“备注栏”说明逾期原因(如“因董事疏忽导致延误”,态度诚恳可能减少后续追责风险);

- 线上提交时同步缴纳逾期罚款(系统会自动计算金额),若罚款超过HK$5,000,可能需线下柜台缴费;

- 补申报后3个工作日内查询状态,确认是否成功(若仍显示“未完成”,需联系注册处人工处理)。

问题2:财务报表被税务局认定“不规范”,如何调整?

解决方案:

- 先与审计会计师沟通,确认“不规范”原因(如未披露关联交易、会计政策不符合香港准则等);

- 由会计师重新调整报表,补充遗漏信息(如关联方交易明细、固定资产折旧计算依据);

- 若涉及数据错误(如收入少报),需同步更正税务申报(提交“修订利得税表”),避免与年报表数据冲突;

- 重新提交时附“情况说明函”,解释调整原因,提高通过率。

问题3:审计报告未按时出具,影响年报表申报怎么办?

解决方案:

- 若审计进度延误,首先与会计师协商加急(需支付加急费用,通常额外加收30%-50%审计费);

- 若仍无法按时完成,可尝试向公司注册处申请“短期延期”(需提供会计师出具的“审计进度说明函”,说明预计完成时间,延期通常不超过30天,需提前5个工作日申请);

- 若延期申请未获批,可先提交NAR1表格(仅申报公司基本信息),待审计报告出具后,再通过“补充申报”提交财务数据(注意:补充申报需在审计报告出具后14天内完成)。

问题4:董事信息变更未更新,导致NAR1表格信息不符被驳回

解决方案:

- 先通过“ND2A表格”(董事变更通知)向公司注册处更新董事信息(线上提交,费用HK$105,1个工作日内生效);

- 待董事信息更新完成后,重新填写NAR1表格,确保表格中的董事名单与注册处最新记录一致;

- 若涉及董事辞职,需附辞职函(需董事签字确认,注明辞职日期),避免被认定为“虚假申报”。

合规申报的3个“黄金法则”

法则1:选择专业服务机构,避免“低价陷阱”

年报表申报涉及法律、会计、税务多领域知识,建议委托持牌秘书公司+香港执业会计师协作处理:

- 秘书公司负责NAR1表格填写、时间节点提醒;

- 会计师负责财务报表编制与审计,确保合规。

避免选择“一站式低价套餐”(如HK$1,000全包),此类服务可能省略审计流程或使用无资质会计师,后续面临补税、罚款风险。

法则2:建立“合规日历”,提前3个月启动准备

在公司日历中标记“年报表申报截止日”,并设置提前3个月、1个月、1周的提醒,准备工作包括:

- 整理银行流水、合同、发票等原始凭证(供审计用);

- 确认董事、股东是否有变动,提前更新注册信息;

- 检查注册地址是否有效(若地址变更,需提前通过“NR1表格”更新)。

法则3:关注政策更新,适应合规新要求

香港公司条例近年多次修订,需关注最新政策,

- 2023年起,“小型公司”资产上限从HK$2亿调整为HK$5亿,更多中小企业可享受简化报表政策;

- 2024年起,公司需额外披露“重要控制人登记册”(SCR)信息,若未登记,年报表可能被驳回。

香港公司年报表申报是“简单但易出错”的合规工作,核心在于“了解要求、提前准备、专业协作”,只要把握时间节点、确保信息准确、选择合规服务机构,即可轻松完成申报,避免逾期罚款和信誉风险,合规是企业在港长期发展的基石,年报表申报虽繁琐,却是不可逾越的“合规红线”。

(注:本文政策依据为香港《公司条例》及公司注册处最新指引,具体操作中若有疑问,建议通过官方渠道咨询专业顾问。)