火山导读:

股东变更核心流程(共5步)

Step 1:内部决策与优先认购权处理

股东变更的前提是完成公司内部决策,避免侵犯现有股东权益。

- 董事会决议:若公司章程(M&A)规定股份转让需董事会批准,需召开董事会,通过“批准股份转让”的决议(记录转让方、受让方、股份数量、转让价格等)。

- 股东决议:若转让比例较大(如超过50%)或公司章程要求,需召开股东大会,通过股东决议(全体股东签字确认)。

- 优先认购权:关键! 香港私人公司通常在章程中规定“现有股东对转让股份享有优先认购权”(即转让前需书面通知其他股东,其他股东在约定期限内(如14天)未表示购买,方可向非股东转让),若忽略此步骤,现有股东可起诉主张转让无效。

Step 2:签署股份转让文件

核心文件包括:

- 《股份转让书》(Instrument of Transfer,TR1表格):标准格式文件,需转让方(旧股东)和受让方(新股东)签字,注明转让股份数量、每股价格、总金额等(可从香港公司注册处官网下载模板)。

- 《股份买卖协议》(Sale and Purchase Agreement):若涉及有偿转让,需签订协议,明确转让价格、支付方式、交割时间等(无偿转让可简化,但仍需说明)。

- 新股东身份证明:自然人提供护照/身份证复印件(非香港居民无需公证,原件核对后留复印件);法人股东提供注册证书、董事决议等(需经当地公证及香港律师转递,若为内地公司需加章转递)。

Step 3:缴纳印花税(关键!未缴则转让无效)

香港股份转让需向税务局印花税署缴纳印花税,未缴印花税的转让不具法律效力,且会被罚款。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 税率:转让金额的0.1%(买卖双方各0.05%,实际由买方申报并支付);若无偿转让,按股份市值计算(需提供公司最近经审计的财务报表或估值报告)。

- 流程:

- 填写《印花税申报表》(BIR56A),附TR1表格、股份买卖协议、公司股东名册(最新)、新股东身份证明;

- 提交至税务局印花税署,约3-5个工作日审核;

- 缴纳印花税后,税务局在TR1表格上加盖“印花章”,确认转让合法。

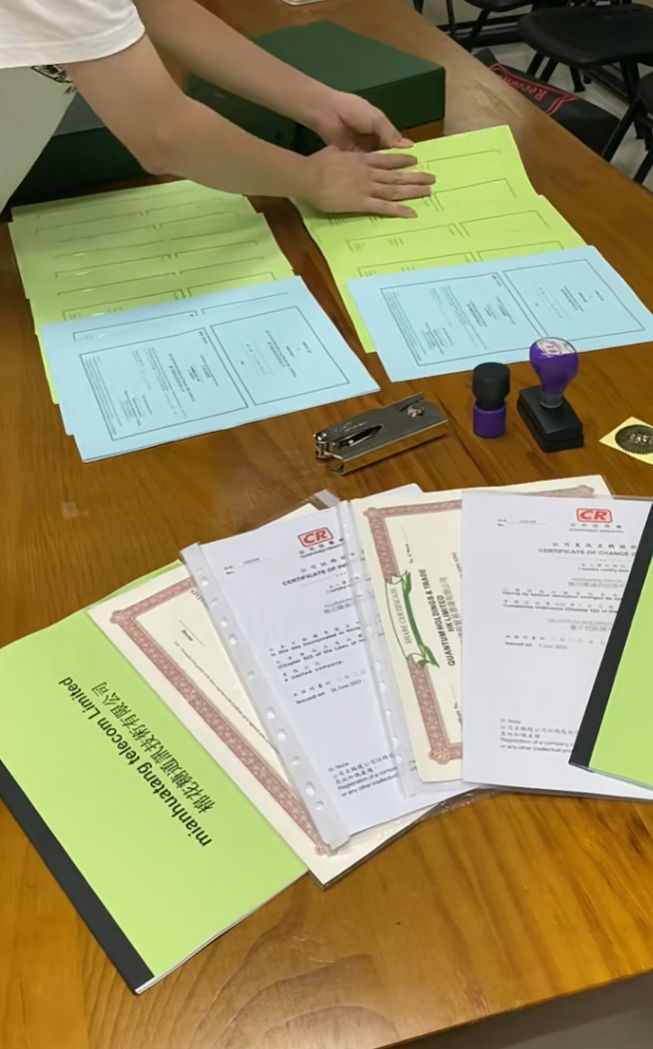

Step 4:提交注册处办理变更登记

完成印花税缴纳后,需向香港公司注册处提交以下文件,更新股东记录:

- 《股份转让书》(已缴印花税并盖章的TR1表格);

- 《更改公司秘书及董事详情通知书》(ND2A表格):若仅变更股东,无需填写此表;若同时变更董事,需一并提交;

- 董事会决议/股东决议(原件);

- 新股东身份证明文件(复印件)。

注册处审核通过后(约5-7个工作日),会出具“注册完成通知书”,此时股东变更在法律上正式生效。

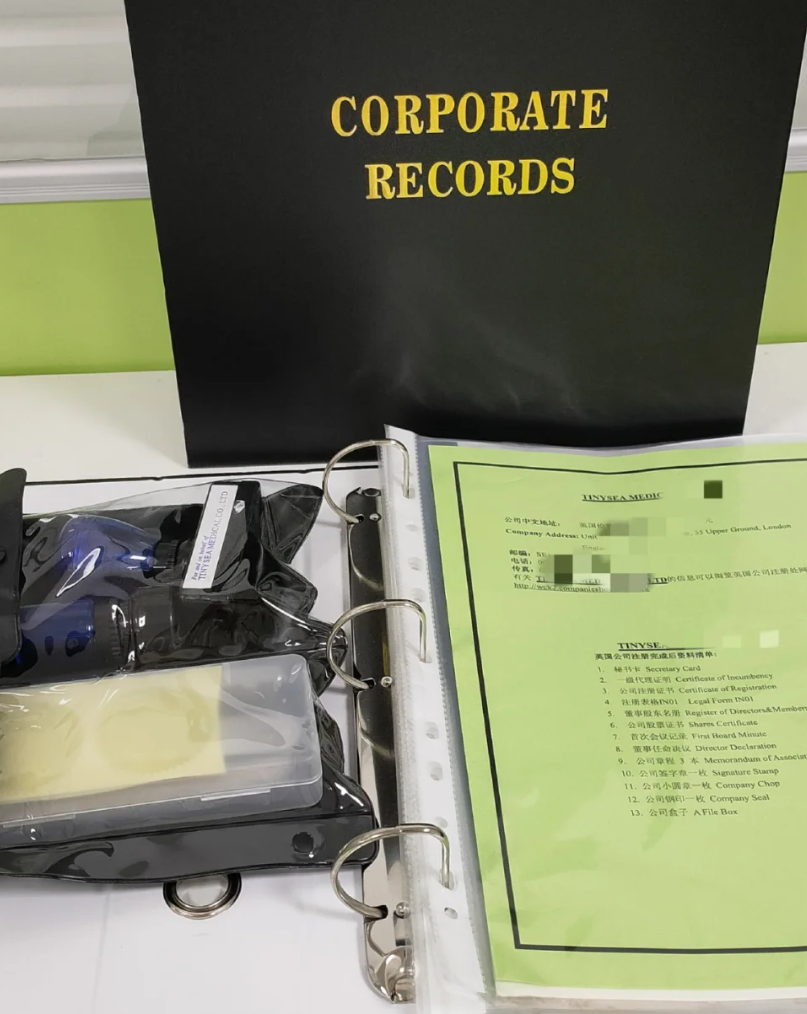

Step 5:更新公司内部记录

- 股东名册:及时更新股东信息(姓名、持股比例、股份数量等),并由董事签字确认;

- 会议记录:将董事会决议、股东决议、股份转让文件归档,保存至少7年(香港《公司条例》要求);

- 银行/开户机构更新:若新股东涉及公司账户控制权变更,需通知银行更新授权签字人(部分银行要求提供注册处变更文件)。

核心文件清单(避免遗漏)

| 环节 | 必备文件 |

|---|---|

| 内部决策 | 董事会决议、股东决议(若需)、优先认购权通知及回复记录(若有) |

| 股份转让 | TR1表格(股份转让书)、股份买卖协议、新股东身份证明(自然人/法人) |

| 印花税 | BIR56A申报表、已签署的TR1表格、公司最近财务报表(无偿转让时) |

| 注册处登记 | 已缴印花税的TR1表格、ND2A表格(若需)、董事会/股东决议、新股东身份证明 |

安全合规要点(避免风险)

- 优先认购权不可忽视:未通知现有股东或未获其放弃优先认购权,转让可能被法院撤销,需赔偿现有股东损失。

- 印花税必须按时缴纳:逾期未缴印花税,每日罚款为应缴金额的0.02%,最高不超过应缴金额的10倍;未缴印花税的转让文件无效,无法对抗第三方。

- 文件真实有效:伪造签名、虚假转让价格(如低价避税)可能被税务局认定为“逃税”,面临罚款或刑事责任。

- 内部记录与注册处一致:公司股东名册需与注册处记录完全一致,否则可能被注册处视为“提供虚假信息”,董事承担法律责任。

便捷操作建议(减少耗时)

- 委托专业机构:建议委托香港持牌秘书公司或律师办理(如注册处授权的秘书公司),他们可快速准备文件、对接税务局和注册处,避免因流程不熟悉导致驳回(自行办理需往返税务局和注册处,耗时约2-3周;专业机构可压缩至1-2周)。

- 提前确认公司章程:不同公司的M&A可能对股份转让有特殊规定(如“转让需全体股东同意”),提前核对章程,避免流程错误。

- 印花税预缴:若转让金额明确,可提前与税务局沟通估值(尤其无偿转让),避免因估值争议延误时间。

香港公司股东变更的核心是“合规+效率”:合规层面需完成内部决策、印花税缴纳、注册处登记;效率层面建议委托专业机构,避免因文件遗漏、流程不熟导致延误,关键风险点集中在“优先认购权”和“印花税”,需重点关注,完成后,公司需确保内部记录与注册处同步,避免后续审计或融资时出现瑕疵。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|