火山导读:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

利得税(企业所得税)

香港对公司利润征收利得税,核心原则是地域来源原则:

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|

- 需纳税的情况:利润来源于香港(如在香港经营业务、通过香港交易产生的利润)。

- 无需纳税的情况:利润完全来自香港以外地区(可申请“离岸豁免”)。

税率:

- 一般税率:16.5%(适用于法团)。

- 首200万港元利润:8.25%(2018/19年度起实施的优惠税率,仅适用于符合条件的小型法团)。

如何判断利润来源地?

香港税务局主要依据以下因素判断:

- 业务运作的实际发生地点(如客户、合同签署地、供应链是否在香港)。

- 利润的产生是否直接源于香港的业务活动。

例: - 若香港公司仅作为控股公司,未在港开展业务,股息/投资收益通常免税。

- 若通过香港办公室与客户交易、在港提供服务,则利润需缴税。

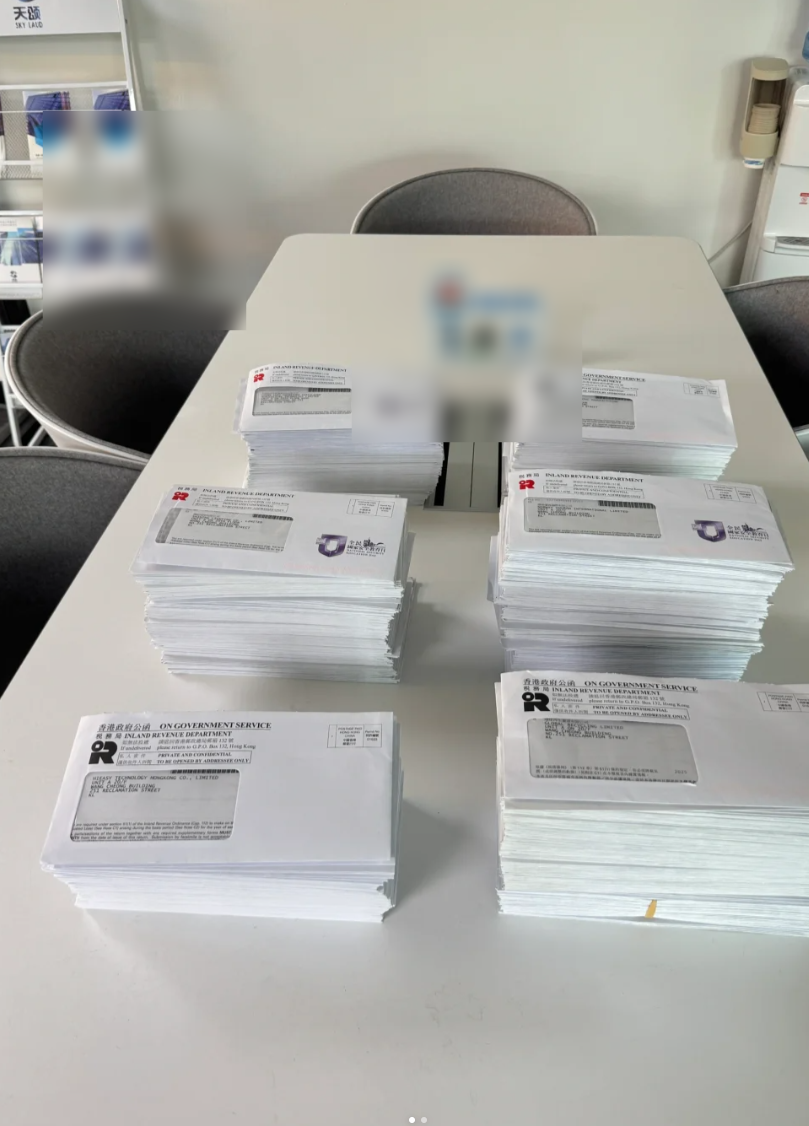

税务申报义务

- 每年必须报税:无论是否有利润,香港公司需在财年结束后4-6个月内向税务局提交利得税申报表(连同审计报告,若年营业额超过200万港元)。

- 零申报误区:仅适用于未开展任何业务的公司,若有业务但未如实申报,可能被视为逃税,面临罚款或法律责任。

- 离岸豁免申请:若利润来自海外,需向税务局提交申请并提供证明(如业务合同、银行流水、办公地点等),获批后可豁免利得税。

其他可能涉及的税种

- 薪俸税:若公司有香港本地员工或董事在港工作,需代扣代缴薪俸税(类似个人所得税)。

- 物业税:若持有香港物业并出租,需按租金收入缴纳物业税(税率15%)。

- 印花税:涉及股权转让、楼宇买卖等交易时征收。

合规建议

- 保留业务记录:至少保存7年,包括合同、发票、银行对账单等,以备税务局核查。

- 及时审计与申报:聘请香港持牌会计师进行审计,确保申报表与审计报告一致。

- 申请税务豁免:若符合离岸利润条件,尽早准备材料申请豁免,降低税务风险。

香港公司并非完全免税,而是“有利润且来源于香港才需纳税”,其低税率(8.25%-16.5%)和简单税制吸引了众多企业,但合规申报是前提,建议通过专业会计师规划税务,确保合法合规。

如有具体业务场景,可进一步咨询香港税务局或专业税务顾问。

免责声明:素材来源网络公开渠道,如有侵权,请联系删除!|